Der Mittelstand hat votiert und Private Equity ist endgültig angekommen. Die Bereitschaft, mit Private-Equity-Investoren zusammenzuarbeiten, war nie größer. 2022 gab es mit 43 Transaktionen zwar weniger als im Vorjahr, der Trend ist allerdings positiv, denn auch dieses Niveau liegt über dem Zehnjahresdurchschnitt von 39 MBOs pro Jahr. Und davon waren mehr als 60 Prozent Gründer oder Familien. Kein Wunder, schließlich ist die Nachfolgefrage eine der drängendsten, so planen nach einer KfW-Studie rund 560.000 Mittelständler eine Nachfolgeregelung bis 2026. Gleichzeitig ist das eigene Unternehmen eine der größten Leistungen, die erbracht wurden, und ein wesentlicher Teil der Lebensgeschichte von Gründern. Wie also beides intelligent miteinander verbinden? Das Modell der Rückbeteiligung ist der Königsweg, bietet sie doch die Chance, die Wertsteigerungsstrategien von Private Equity zu nutzen, und gleichzeitig am Potenzial des Unternehmens weiter zu partizipieren.

Rückbeteiligung als Chance: Gleichklang der Interessen

Bei einer Rückbeteiligung veräußert der Altgesellschafter seine Unternehmensanteile an die Private-Equity-Gesellschaft und reinvestiert über eine vom Finanzinvestor etablierte Erwerbsgesellschaft (NewCo) einen Teil des Verkaufserlöses. Der Vorteil: Der Verkäufer kann den Großteil des im Unternehmen gebundenen Vermögens in Liquidität umwandeln und damit die eigene Vermögensstruktur diversifizieren. Dies ist im Hinblick auf eine mögliche Altersabsicherung gerade in diesen Zeiten besonders interessant. Gleichzeitig können die Altgesellschafter über die Rückbeteiligung am Wachstum des Unternehmens partizipieren. So kann mithilfe des Finanzinvestors das Unternehmen beispielsweise durch Zukäufe weiterentwickelt werden.

Über eine Rückbeteiligung des Verkäufers wird Zuversicht in das Potenzial des Unternehmens demonstriert; dies stärkt das Vertrauen von Kunden und Mitarbeitern. Zudem bleibt das Know-how des Verkäufers erhalten, insbesondere, wenn der bisherige Gesellschafter dem Unternehmen als Beirats- bzw. Aufsichtsratsmitglied verbunden bleibt oder weiterhin als Geschäftsführer im Unternehmen aktiv ist. Schließlich kennt der Unternehmer oder die Unternehmerin den Betrieb in- und auswendig und verfügt über ein gewachsenes Netzwerk. Dies auch nach dem Verkauf zu erhalten, ist ein wichtiger Erfolgsfaktor.

Ein anderes Argument für einen Verkauf mit Rückbeteiligung können unterschiedliche Preisvorstellungen sein. Unsichere Geschäftsaussichten verstärken dies zusätzlich und führen häufig zu unterschiedlichen Erwartungen an die künftige Unternehmensentwicklung. Hier ist ein Ausgleich der Interessen gefragt: Der Investor zahlt einen aus seiner Sicht den Risiken angemessenen Kaufpreis und ermöglicht dem Verkäufer über eine Rückbeteiligung am Eigenkapital an der zukünftigen Wertsteigerung des Unternehmens teilzuhaben. Im Gegensatz zu anderen Instrumenten zur Überbrückung divergierender Kaufpreisvorstellungen, wie beispielsweise Earn-out-Klauseln, sorgt eine Rückbeteiligung für Interessengleichheit zwischen dem Finanzinvestor und dem Altgesellschafter. Die Beteiligung erfolgt – pari passu – zu den gleichen Konditionen, d.h. der Finanzinvestor und der Mitgesellschafter tragen entsprechend ihrer Anteile die unternehmerischen Chancen und Risiken gemeinsam.

Rückbeteiligung als Chance: Mannigfaltige Möglichkeiten

Die Rückbeteiligung lässt sich – je nach Präferenz des Altgesellschafters – unterschiedlich strukturieren. So kann sie in der Höhe variieren. Auch festverzinsliche Verkäuferdarlehen, bei denen der Verkäufer dem Käufer den Kaufpreis ganz oder teilweise stundet, sind möglich. Von der reinen Eigenkapitalbeteiligung bis hin zu festverzinsten Verkäuferdarlehen ist alles möglich. Darüber hinaus werden bei der Strukturierung steuerliche Aspekte berücksichtigt.

Rückbeteiligung als Chance: Beispiele im DBAG-Portfolio

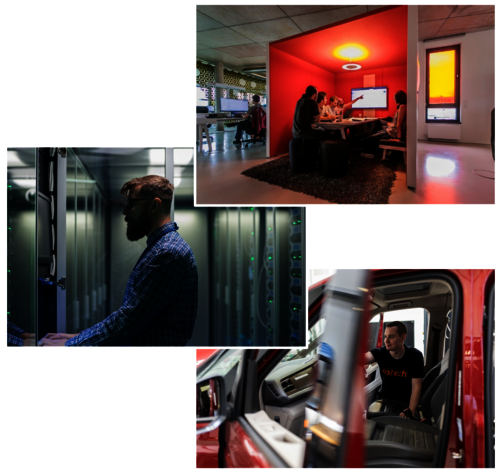

Wegen ihrer flexiblen Gestaltungsmöglichkeiten eignen sich Rückbeteiligungen für die unterschiedlichsten Unternehmenssituationen. Zahlreiche Beispiele aus dem Portfolio der DBAG zeigen die Vielfalt: In einem Portfoliounternehmen konnte der Minderheitsgesellschafter eines Industrieunternehmens mithilfe der DBAG den bisherigen Mehrheitsgesellschafter ablösen. Beispiele für Rückbeteiligungen aus dem DBAG-Portfolio sind freiheit.com, akquinet und in-tech. Letzteres ist ein stark wachsendes Technologieunternehmen für Ingenieur-Dienstleistungen und Software. Das Unternehmen wies in den letzten fünf Jahren durchschnittliche Umsatzwachstumsraten von 13 Prozent aus – und das bei ausgezeichneten Marktprojektionen. Diese werden getrieben durch Makrotrends wie dem „Software-defined-Vehicle“, autonomen Fahren, Elektrifizierung sowie „Shared Mobility“.

Durch das Modell der Rückbeteiligung werden sowohl die Alt-Gesellschafter, das Management als auch der Investor berücksichtigt. Gleichzeitig profitieren alle Parteien, da am selben Strang gezogen wird mit dem Ziel einer nachhaltigen Wertsteigerung.

Newsletter

Newsletter  Kontakt

Kontakt  Downloads

Downloads  Newsletter

Newsletter