- Buy-out-Markt schaltet 2022 einen Gang zurück

- IT-Services und Software-Branche legt stark zu

- DBAG-Vorstandssprecher Torsten Grede: „Dynamik im Buy-out-Markt wird wieder zunehmen“

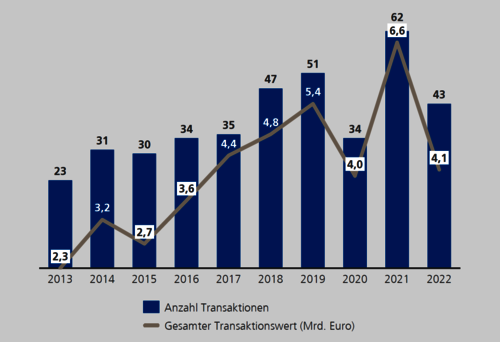

Frankfurt am Main, 26. Januar 2023. Der Buy-out-Markt im deutschen Mittelstand hat 2022 einen Gang zurückgeschaltet. Finanzinvestoren haben insgesamt 43 Management-Buy-outs (MBOs) strukturiert, was ein Drittel weniger als im Vorjahr ist. Das Marktvolumen sank auf 4,1 Milliarden Euro, im Vergleich zu 6,6 Milliarden Euro im Jahr 2021. „Die Mischung aus Ukrainekrieg, stark steigenden Energiekosten, Inflation und Zinssteigerungen haben den M&A-Markt deutlich belastet“, kommentiert Torsten Grede, Sprecher des Vorstands der Deutschen Beteiligungs AG (DBAG), die Marktentwicklung. Einige Entwicklungen haben sich gegenüber 2021 fortgesetzt: Primaries, also Transaktionen, die nicht unter Finanzinvestoren stattfinden, nehmen einen hohen Anteil ein. „Ein Anzeichen dafür, wie gesund der deutsche MBO-Markt ist. In anderen entwickelten Märkten dominieren Secondaries“, so DBAG-Vorstandssprecher Grede. Und: Die Sektoren IT-Services und Software haben ihren hohen Stellenwert bei Mittelstands-MBOs noch weiter verstärkt.

Mit 43 Transaktionen strukturierten Finanzinvestoren im vergangenen Jahr 19 MBOs weniger im deutschen Mittelstand als 2021. Dieses Niveau liegt immer noch über dem Zehnjahresdurchschnitt von 39 MBOs und über dem Wert aus dem Covid-Jahr 2020 von 34 MBOs. In 27 der 43 Transaktionen veräußerten Gründer oder Familien ihre Unternehmen an einen Finanzinvestor. Oft war damit auch die Nachfolge durch ein neues Management in der Unternehmensleitung verbunden. Im Vorjahr hatten Transaktionen von Familien und Gründern als Verkäufer bereits mehr als die Hälfte aller Transaktionen ausgemacht. Ein Buy-out geht darauf zurück, dass ein Konzern Randgeschäfte an einen Finanzinvestor veräußert hat. Die verbleibenden 15 MBOs waren Transaktionen zwischen Finanzinvestoren. Langfristig wächst der Buy-out-Markt im deutschen Mittelstand mit einer durchschnittlichen jährlichen Wachstumsrate von rund sieben Prozent (CAGR 2013-2022).

In der Auswertung werden ausschließlich Transaktionen berücksichtigt, bei denen Finanzinvestoren Unternehmen mehrheitlich unter Beteiligung des Managements erworben haben und die einen Transaktionswert für das finanzschuldenfreie Unternehmen (Unternehmenswert) von 50 bis 250 Millionen Euro aufweisen. Grundlage sind öffentlich zugängliche Quellen sowie Schätzungen und Recherchen der DBAG in Zusammenarbeit mit dem Fachmagazin FINANCE.

IT-Services und Software-Branche legt stark zu

Die IT-Services und Software-Branche hat unter den Finanzinvestoren im deutschen Mittelstand weiter an Beliebtheit gewonnen. Im Jahr 2022 fanden 16 Transaktionen in diesem Sektor statt, mehr als ein Drittel sämtlicher MBOs in diesem Jahr und deutlich über dem Zehnjahresdurchschnittswert von 17 Prozent. „Auch im Portfolio der DBAG spiegelt sich diese Entwicklung wider: Der Anteil der Portfoliounternehmen aus dem IT-Services und Software-Sektor am Gesamtportfolio der DBAG hat sich in den vergangenen beiden Jahren vervierfacht“, erläutert DBAG-Vorstandssprecher Grede die Entwicklung.

Talsohle bereits durchschritten?

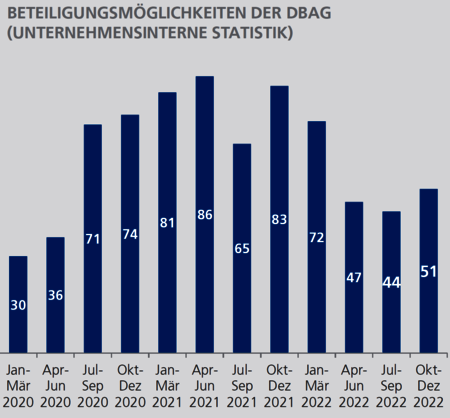

Der Rückgang im Buy-out-Markt im deutschen Mittelstand könnte allerdings seine Talsohle bereits durchschritten haben. So haben die im DBAG-internen CRM-System erfassten Beteiligungsmöglichkeiten im Zeitraum Oktober bis Dezember 2022 gegenüber dem Zeitraum Juli bis September 2022 leicht zugenommen auf insgesamt 51 Beteiligungsmöglichkeiten; im Zeitraum Juli bis September 2022 waren es noch 44 Beteiligungsmöglichkeiten gewesen. „Hier zeichnet sich eine leichte Erholung ab. Wir sind davon überzeugt, dass die Dynamik im Buy-out-Markt 2023 wieder zunehmen wird“, kommentiert Torsten Grede die jüngste Entwicklung.

Weiterhin hohe Wettbewerbsintensität in einem strukturell wachsenden Markt

Die Transaktionen verteilten sich auch 2022 auf eine große Anzahl von Finanzinvestoren. „Die Wettbewerbsintensität bleibt weiterhin hoch und unterstreicht die Attraktivität von MBOs im deutschen Mittelstand“, bewertet Torsten Grede das Wettbewerbsumfeld. An den 43 Transaktionen des vergangenen Jahres waren 30 Private-Equity-Gesellschaften beteiligt. Die DBAG ist 2022 in der Buy-out-Liste mit zwei MBOs vertreten (Vorjahr: drei von 62). Sie hat 2022 jedoch noch ein weiteres MBO strukturiert, das in der Auswertung nicht berücksichtigt wurde, da es sich um ein italienisches Unternehmen handelt. Über die vergangenen zehn Jahre erreicht die DBAG in dem fragmentierten Markt mit 26 von 390 MBOs den höchsten Marktanteil (sieben Prozent); in der Auswertung folgen zwei weitere Wettbewerber mit 22 bzw. 18 Transaktionen in dem betrachteten Marktsegment.

Newsletter

Newsletter  Kontakt

Kontakt  Downloads

Downloads  Newsletter

Newsletter